La buena evolución de las principales magnitudes del negocio de nuestro Grupo Cooperativo Cajamar en el primer trimestre de 2021 le permite destinar 512 millones de euros -más de la totalidad del resultado obtenido por operaciones financieras- a mejorar coberturas, provisiones y saneamientos, así como a seguir reduciendo el activo irregular y, en consecuencia, a elevar la solvencia.

Esto ha sido posible gracias al esfuerzo y el compromiso de los más de 5.350 profesionales que conformamos este modelo de banca cooperativa, a través de 909 oficinas y 146 agencias repartidas por el territorio nacional.

- Nuestros recursos gestionados minoristas crecen un 15,3 % hasta los 41.685 millones de euros, principalmente, por el aumento en un 23,3 % de los depósitos a la vista y en un 32 % de los fondos de inversión.

- Nuestra inversión crediticia sana se incrementa un 9,3 % hasta los 32.804 millones de euros, con un crecimiento de 11,8 % del crédito concedido a sector agroalimentario y empresas.

- La ratio de eficiencia recurrente, sin contar con el resultado de operaciones financieras, se sitúa en un 58,8 %, por el crecimiento del margen bruto y la contención de los gastos de explotación.

- Nuestra buena gestión de los riesgos dudosos totales, con una reducción interanual del 17,6 %, hace caer la tasa de morosidad en 1,36 puntos porcentuales hasta el 4,46 %, convergiendo con la media sectorial, al tiempo que la tasa de cobertura de la morosidad mejora y se sitúa en el 69,48 %, 19,68 puntos porcentuales más que en marzo de 2020.

- El coeficiente de solvencia aumenta en 1,1 puntos y se sitúa en el 15,5 %, destacando la alta calidad de los recursos propios computables; la ratio CET 1 phased in se eleva al 13,8 %, y la fully loaded hasta el 13,3 %, cumpliendo holgadamente los requerimientos regulatorios.

- Nuestro Grupo, que cuenta con más de 3,5 millones de clientes, eleva a 967.000 el número de clientes digitales -un 14,9 % más que en el mismo trimestre de 2020-; de los que 509.000 son usuarios de banca electrónica (+7,3 %), y 765.000 usuarios de banca móvil (+30,8 %).

Crecimiento del negocio

Nuestro Grupo Cajamar se ha involucrado en ofrecer a sus clientes todo tipo de soluciones, al objeto de intensificar su función financiera de la economía real, y de facilitar flexibilidad de pago a aquellos clientes que puedan tener dificultades transitorias como consecuencia de la pandemia.

Nuestro Grupo Cajamar se ha involucrado en ofrecer a sus clientes todo tipo de soluciones, al objeto de intensificar su función financiera de la economía real, y de facilitar flexibilidad de pago a aquellos clientes que puedan tener dificultades transitorias como consecuencia de la pandemia.Así, ha concedido moratorias por importe de 1.033 millones de euros, principalmente a familias, de las que solo quedan vigentes 482 millones de euros. Respecto a los préstamos con garantía ICO, el importe concedido asciende a 1.954 millones de euros, de los que un 70 % se ha destinado a pymes, y un 21 % a grandes empresas. Aun así, mantiene limitada su exposición puesto que los sectores más afectados representan solo un 7 % de la cartera crediticia minorista.

Por volumen de negocio nos situamos en novena posición del ranking de entidades significativas españolas y en octava por margen bruto, y mantenemos nuestra condición de entidad de referencia para el sector primario elevando su cuota de mercado hasta el 15,23 %.

Avance en digitalización

Nuestro Grupo Cooperativo sigue ampliando la oferta de productos y servicios de valor a nuestros más de 3,5 millones de clientes, y avanzando en la estrategia de digitalización, que se refleja en los más de 967.000 clientes digitales -un 14,9 % más que el año anterior-; 509.000 usuarios de banca electrónica (+7,3 %); 765.000 de banca móvil (+30,8 %).

Todo ello, gracias al buen hacer de nuestros 5.357 profesionales, a través de nuestras 909 oficinas, tras la apertura en el primer trimestre de este año de una nueva oficina en Vigo (Pontevedra), 146 agencias, 1.577 cajeros y a los canales de banca digital, app y banca móvil.

Resultados

Dado el contexto económico y social por la actual crisis derivada de la covid-19, nuestro Grupo Cooperativo Cajamar mantiene una estrategia prudente y destina la mayor parte de los ingresos obtenidos por la buena evolución del negocio y los resultados de operaciones financieras (ROF) a fortalecer coberturas, provisiones y al saneamiento del activo intangible, lo que refuerza la solvencia del Grupo. A estas partidas se han destinado en el primer trimestre más de 512 millones de euros, de los que 461 millones corresponden al ROF. Gracias a ello, la tasa de cobertura de la morosidad asciende al 69,48 %, 19,7 puntos porcentuales más que en el mismo periodo del año anterior.

Dado el contexto económico y social por la actual crisis derivada de la covid-19, nuestro Grupo Cooperativo Cajamar mantiene una estrategia prudente y destina la mayor parte de los ingresos obtenidos por la buena evolución del negocio y los resultados de operaciones financieras (ROF) a fortalecer coberturas, provisiones y al saneamiento del activo intangible, lo que refuerza la solvencia del Grupo. A estas partidas se han destinado en el primer trimestre más de 512 millones de euros, de los que 461 millones corresponden al ROF. Gracias a ello, la tasa de cobertura de la morosidad asciende al 69,48 %, 19,7 puntos porcentuales más que en el mismo periodo del año anterior.

El margen de intereses aumenta significativamente, un 27,7 %, principalmente por el incremento de los ingresos por intereses y en menor medida por la reducción de los gastos por intereses, unida a la buena evolución de las principales magnitudes del negocio.

El buen comportamiento del margen de intereses eleva el margen bruto hasta los 704 millones de euros, un 204,5 % superior al mismo trimestre del año anterior, apoyado también por el resultado de operaciones financieras con la venta de cartera de renta fija. Aún así, sin los resultados por operaciones financieras, el margen bruto crece un 13,1 %, respecto al mismo periodo del año anterior

Asimismo, la ratio de eficiencia mejora a consecuencia de los resultados de operaciones financieras hasta el 20,3 % y la ratio de eficiencia recurrente -sin los resultados de operaciones financieras- se sitúa en el 58,8 % por la reducción de un 2,4 % de los gastos de administración.

Mejora del balance

Nuestro Grupo Cajamar continúa saneando su balance, destinando gran parte de sus ingresos al fortalecimiento de la tasa de cobertura de la morosidad hasta el 69,48 %, 19,68 puntos porcentuales más que en el mismo trimestre del año anterior, y a la tasa de cobertura del activo irregular, que se eleva hasta el 64,65 %, incluidas las quitas producidas en el proceso de adjudicación, 12,63 p.p. más en variación interanual.

Además, prosigue con la mejora de la gestión de los riesgos dudosos totales, con una reducción del 17,6 % respecto al mismo trimestre de 2020 –335 millones de euros menos-, lo que conlleva una nueva caída en 1,36 p.p. de la tasa de morosidad, que se sitúa en el 4,46 %, convergiendo con la media del sector.

El volumen de los activos adjudicados netos desciende de nuevo, anotando una disminución interanual del 22,2 %, al tiempo que la tasa de cobertura de los activos adjudicados mejora y crece hasta situarse en el 62,03 %, incluyendo las quitas producidas en el proceso de adjudicación, 8,61 p.p. superior en variación interanual.

Más solvencia y liquidez

El coeficiente de solvencia registra un incremento significativo de 1,1 puntos y se sitúa en el 15,5 %, con una alta calidad de los recursos propios computables, la ratio CET 1 phased in en el 13,8 %, y la fully loaded en el 13,3 %, cumpliendo holgadamente los requerimientos regulatorios, más aún tras las medidas establecidas por el BCE a raíz de la covid-19, con un exceso en el cumplimiento de requerimientos phased in de 1.581 millones de CET 1, 1.232 millones de T1 y 1.155 millones de exceso en solvencia.

Los depósitos de clientes continúan su crecimiento por decimosegundo trimestre consecutivo, lo que favorece una nueva mejora de la ratio Loan To Deposits (LTD), que se sitúa en el 87,8 %, inferior en 5,3 p.p. que el mismo trimestre del año anterior.

Mantenemos un confortable nivel de financiación mayorista y una cómoda posición de liquidez con un volumen de activos líquidos disponibles de 11.316 millones de euros, incluyendo tanto activos líquidos de alta calidad (HQLA) como otros activos líquidos descontables y depósitos en bancos centrales. Además, nuestro Grupo cuenta con una capacidad de emisión adicional de 3.160 millones de euros de cédulas.

Todo ello se refleja en el cumplimiento holgado de los límites exigidos por la Autoridad Bancaria Europea, con una ratio de cobertura de liquidez (LCR) del 217,7 % y una ratio de financiación estable neta (NSFR) del 131,2 %.

Comunidad ADN Agro

Nuestro Grupo Cajamar sigue apoyando al sector agroalimentario no solo a través de financiación sino también con iniciativas y actividades de transferencia de conocimiento a través de su Comunidad de Conocimiento Agroalimentario, en torno a su nueva Plataforma Tierra, tanto mediante sus actividades propias como las realizadas en colaboración con otras entidades, empresas y centros tecnológicos, compartiendo las últimas novedades en innovación, tecnología y conocimientos agroalimentarios.

Nuestro Grupo Cajamar sigue apoyando al sector agroalimentario no solo a través de financiación sino también con iniciativas y actividades de transferencia de conocimiento a través de su Comunidad de Conocimiento Agroalimentario, en torno a su nueva Plataforma Tierra, tanto mediante sus actividades propias como las realizadas en colaboración con otras entidades, empresas y centros tecnológicos, compartiendo las últimas novedades en innovación, tecnología y conocimientos agroalimentarios.Continuamos promoviendo investigaciones, estudios y ensayos en nuestros centros experimentales de Almería y Valencia, que han recibido 13 visitas profesionales en el primer trimestre de este año, a pesar de las restricciones motivadas por la pandemia; y hemos organizado 26 cursos y encuentros virtuales para su comunidad ADN Agro a las que se han inscrito 3.870 asistentes.

En el primer trimestre también hemos editado y presentado una nueva publicación: ‘Observatorio sobre el sector agroalimentario de las regiones españolas. Informe 2019’.

Compromiso con la sostenibilidad

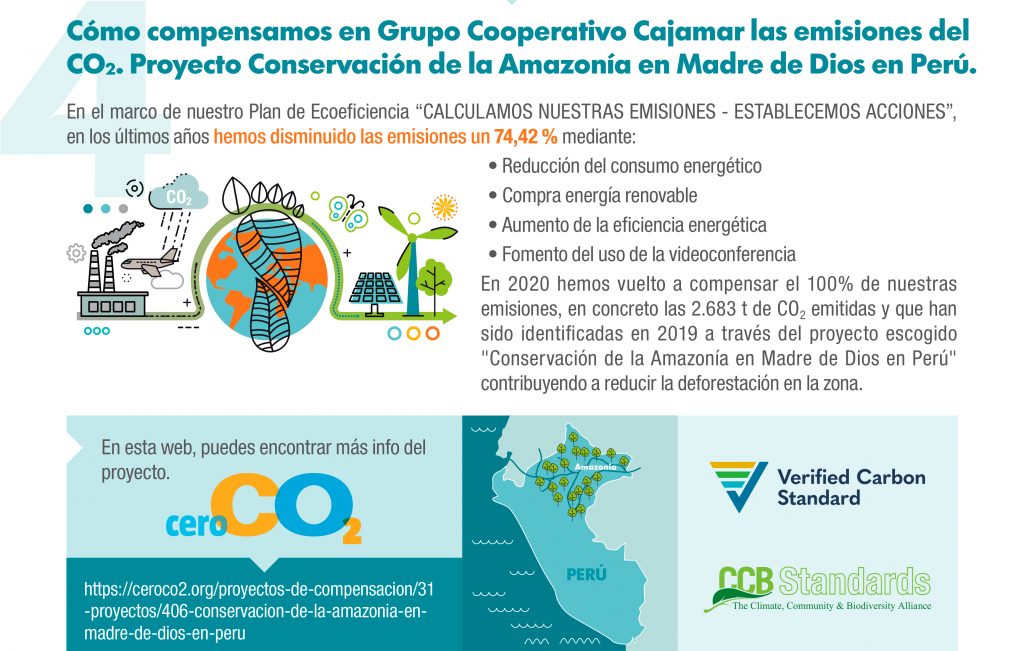

En el primer trimestre de este año nuestra banca cooperativa Cajamar ha continuado proyectando su compromiso con la sostenibilidad, y de nuevo ha compensado la totalidad de sus emisiones de CO2 en 2020. En concreto, las 1.076 toneladas emitidas han sido compensadas a través del proyecto ‘Conservación de la Amazonía en Madre de Dios Perú’, contribuyendo a la reforestación de la Amazonía, permitiendo una gestión sostenible y generando beneficios para las comunidades locales.

En el primer trimestre de este año nuestra banca cooperativa Cajamar ha continuado proyectando su compromiso con la sostenibilidad, y de nuevo ha compensado la totalidad de sus emisiones de CO2 en 2020. En concreto, las 1.076 toneladas emitidas han sido compensadas a través del proyecto ‘Conservación de la Amazonía en Madre de Dios Perú’, contribuyendo a la reforestación de la Amazonía, permitiendo una gestión sostenible y generando beneficios para las comunidades locales.

Nuestra política de sostenibilidad implica la integración y la interrelación de los aspectos ambientales, sociales y de gobernanza (ASG), lo que le posiciona a la cabeza del sector en la gestión de riesgos medioambientales, sociales y de gobierno corporativo, de acuerdo con el informe Rating de riesgo ASG Sustainalytics. La agencia resalta la fortaleza de nuestro gobierno corporativo, con políticas y programas por encima de la media sectorial, y la solidez en la gestión de factores determinantes como la ética en los negocios, la integración de los factores ASG en las finanzas, la gobernanza de producto y el capital humano.

Nuestro Grupo Cajamar se sitúa entre las empresas líderes en la gestión del cambio climático, conforme a la calificación otorgada por Carbon Disclosure Project (CDP), que ha reconocido nuestro compromiso por promover y desarrollar acciones relacionadas con los retos y oportunidades asociados a una economía baja en carbono, especialmente las relacionadas con la transformación del sector agroalimentario, y en particular con programas innovadores vinculados a la producción de alimentos más eficiente y sostenible. Asimismo, CDP ha valorado la puesta en marcha de iniciativas financieras para la medición y gestión de los riesgos derivados del cambio climático, su impacto en la cartera crediticia, así como otras orientadas a la transparencia y gestión de la huella de carbono, dando respuesta a las nuevas exigencias tanto metodológicas de calificación como de divulgación.

También nos hemos adherido al manifiesto para una recuperación verde en España, en el marco de la Alianza para la Recuperación Verde, que recoge el compromiso de movilizar inversiones a fin de sentar las bases de proyecto de recuperación de la economía a escala global más acorde con el respeto al medio ambiente y la inclusión social.